In questo nuovo articolo di Training Lab vogliamo focalizzare l’attenzione su una delle fasi preliminari per un’organizzazione: la strutturazione di un progetto di due diligence.

Partiamo dal fatto che la due diligence può essere richiesta sia da un potenziale acquirente sia da una società intenzionata ad essere acquisita.

A rischio di risultare scontati ma con la volontà di non tralasciare la massima chiarezza, partiamo con il definire sinteticamente in che cosa consiste la due diligence.

Con due diligence si intende l’attività necessaria alla raccolta e verifica di informazioni di diversa natura per fornire una fotografia particolareggiata di una azienda (o di un ramo di azienda) oggetto di potenziale acquisizione.

Gli obiettivi di alto livello (e più generici) sono essenzialmente quelli di limitare il più possibile il manifestarsi di eventuali rischi non previsti che potrebbero compromettere la creazione di valore per l’acquirente e permettere di identificare in maniera precisa le sinergie da mettere in atto per massimizzare le performance verso i clienti e il mercato di riferimento.

Scendendo ad un livello di maggior dettaglio, la costruzione di un percorso di due diligence parte dalla tipologia del business oggetto di acquisizione e dalle conoscenze che l’azienda acquirente ha del mercato di riferimento, così da porre l’attenzione solo su alcune aree piuttosto che estendere il campo di indagine verso aree che non si conoscono approfonditamente.

Facciamo alcuni esempi, per comprendere meglio, nella pratica, come si sviluppa questo processo.

Una azienda che presidia efficacemente il proprio mercato di riferimento ed è intenzionata ad acquisire un fornitore per logiche di efficientamento o di know-how tecnologico, punterà ad indagare soprattutto gli aspetti economico-finanziari, fiscali e legali. E il discorso non cambierebbe se l’oggetto di acquisizione fosse un competitor perché, in entrambi i casi, ci si muove in ambiti conosciuti e le potenzialità del mercato sono sicuramente note.

Al contrario, una realtà che punta ad entrare in un nuovo mercato attraverso un’acquisizione, potrà essere interessata ad aggiungere anche una due diligence di tipo strategico-commerciale, con lo scopo di acquisire maggiore conoscenza delle quote di mercato, della tipologia di relazione con i clienti, la distribuzione geografica, le politiche di pricing, il posizionamento dei competitor, etc.

Un altro scenario, ancora, potrebbe vedere l’acquisizione di una azienda il cui asset principale è il capitale umano. In questo caso l’inserimento di una due diligence organizzativa risulta fondamentale per capire, tra le altre cose, le competenze presenti, il clima aziendale, i livelli di performance e di leadership del management e dei team.

Questi appena visti sono i moduli più frequentemente inseriti in una due diligence, ma la specificità del business può richiedere ulteriori approfondimenti (es. due diligence ambientale).

Competenze e strumenti

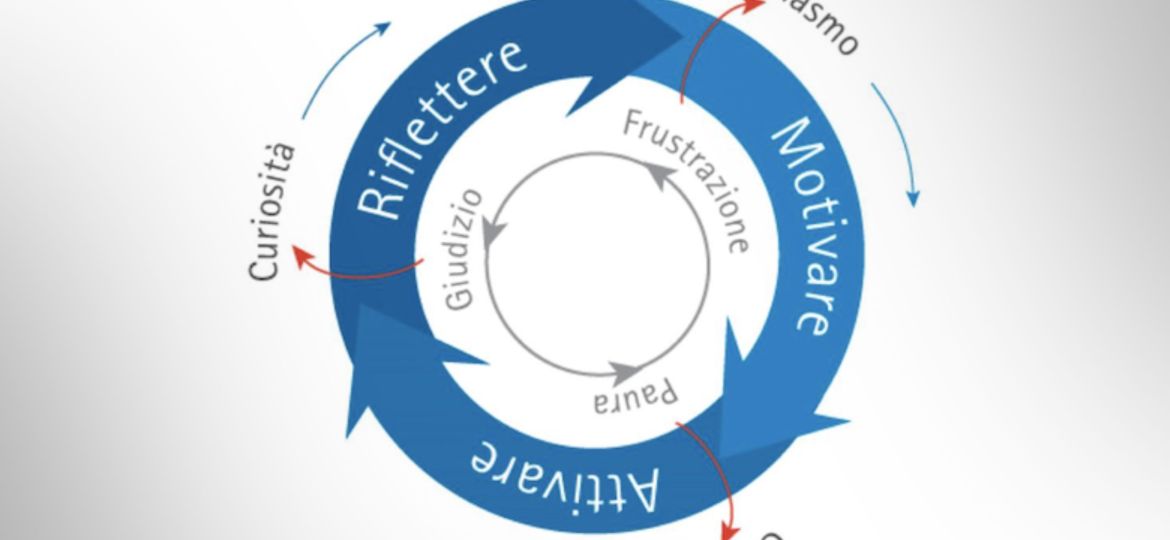

Il secondo aspetto da includere nella fase di progettazione riguarda le competenze e gli strumenti necessari per raccogliere, analizzare e presentare le evidenze che emergeranno.

Ci si avvale di professionisti esterni per lo svolgimento delle due diligence, per mancanza di risorse interne da dedicare a questa attività, per mancanza di competenze e anche per garantire un certo livello di indipendenza nel giudizio e nelle verifiche svolte. Nel team operativo trovano quindi spazio consulenti AFC, commercialisti, legali, consulenti commerciali e organizzativi.

La fase di progettazione si conclude poi con la predisposizione delle check-list, per le verifiche da fare, e soprattutto con la definizione della governance di progetto che, di fatto, è il primo step della fase operativa.

Sebbene le operazioni di fusioni ed acquisizioni hanno avuto una crescita a dir poco esponenziale, si registra ancora oggi un numero di fallimenti molto elevato, a sottolineare l’importanza di una due diligence accurata. Il rapporto McKinsey&Company indica infatti che solo un’operazione su quattro nel lungo periodo risulta avere successo.

A voler approfondire le ragioni di questi insuccessi si riesce ad individuare che il fallimento di una M&A è spesso causata da una non precisa identificazione dei rischi e delle opportunità che, nella fase di implementazione, vanificano o limitano la reale integrazione tra acquirente e società acquisita.